反洗钱义务机构在与客户建立业务关系及业务关系存续期间根据法规要求应进行客户洗钱风险等级划分工作,既是监管规定的基本动作,亦是义务机构在践行“风险为本”的洗钱风险管理思路中重要手段。

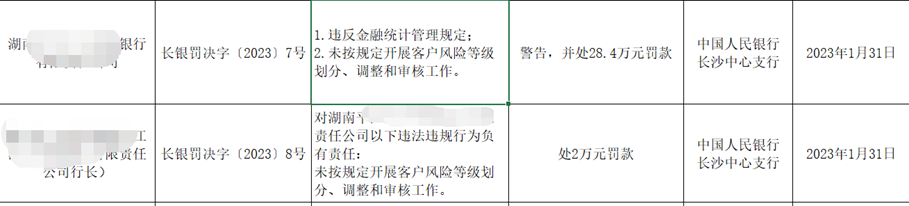

根据统计,各义务机构被处罚的违规原因最多的是“未按规定履行客户身份识别义务”,一般不会描述具体违规的原因,但部分罚单对违规点的描述较为详细。如2023年1月中国人民银行长沙中支对湖南省某银行在未按规定开展客户风险等级划分、调整和审核工作方面处以28.4万元的罚款。

可见,某些机构在进行客户洗钱风险等级划分工作中,存在一定的缺陷。由于各金融机构组织架构上存在差异,在客户洗钱风险等级划分工作的流程设计方面,需要考虑自身内控制度、流程设计,包括反洗钱系统的配合落地以解放人力,高效合规。

法

规

:

银发〔2013〕2号《金融机构洗钱和恐怖融资风险评估及客户分类管理指引》(以下简称《指引》)指出:

“…金融机构工作人员应逐一分析每个风险评估基本要素项及其子项所对应的信息,确定出相应的得分。对于材料不全或可靠性存疑的要素信息,评估人员应在相应的要素项下进行标注,并合理确定相应分值。在综合分析要素信息的基础上,金融机构工作人员累计计算客户评分结果,相应确定其初步评级。

金融机构可利用计算机系统等技术手段辅助完成部分初评工作…”

“初评结果均应由初评人以外的其他人员进行复评确认。初评结果与复评结果不一致的,可由反洗钱合规管理部门决定最终评级结果。”

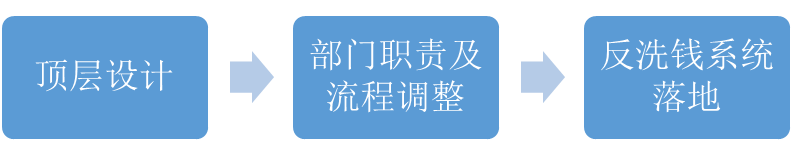

金融行业反洗钱义务机构如何依据《指引》要求,制定符合本机构的客户洗钱风险等级划分工作流程,【捷软反洗钱】建议从以下三个方面着手:

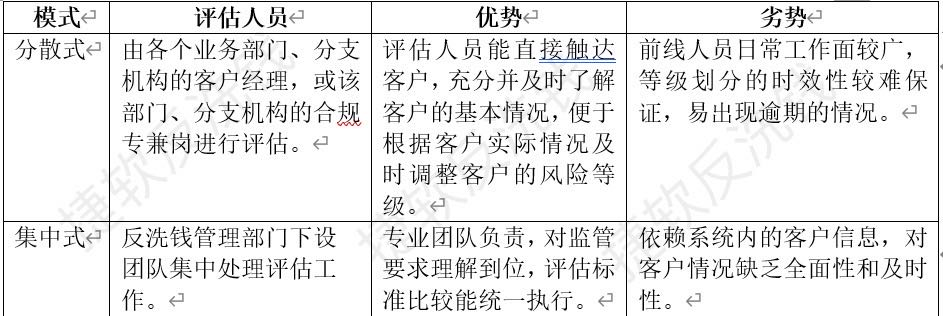

在确定客户洗钱风险等级划分工作流程之前,金融机构应首先确认客户洗钱风险等级划分的职责部门所在,并落实到责任人。因不同金融机构之间的组织架构存在一些差异,故对于客户洗钱风险等级划分管理可采取不同管理方式。

目前行业内一般存在两种管理模式:

两种方式均有利弊,金融机构需根据自身业务情况、组织架构来确定适用的管理模式,并制定相应的内部控制制度。也可以考虑混合使用,例如以分散式为主时对大多数中低风险客户评级,高风险客户集中式评级;以集中式为主时,反洗钱管理部门与业务部门客户经理之间的触达信息、尽职调查互动。

依据《指引》要求,客户洗钱风险等级分类基本流程包括信息收集、信息分析、初评、复评四个环节。该工作流程的顺利执行,是金融机构科学整合内部各类资源,特别是发挥业务条线了解客户的基础性作用,有效评估、管理洗钱风险的必要管理措施。

问

存在的问题:

1.少量金融机构在“初评”环节完全采取了人工初评方式,直接对收集的客户信息按子项进行人工评分累计,这就导致客户评级执行尺度不一、个人主观判断倾向明显。

2.部分金融机构在“信息分析”阶段过分依赖系统的量化模型数据评分子项,缺少人工定性分析。

3.部分金融机构无区别高风险评级过程、初评复评不一致的终评过程,统一引用反洗钱系统模型进行初评和复评确认。

【捷软反洗钱】建议:金融机构在依据《指引》要求制定符合本机构的评级指标对客户进行风险等级分类时,首先是定义有效的评级模型、明确定量指标、定性指标,利用计算机系统等技术手段辅助完成信息统计及量化数据子项的初步分析,同时考虑客户经理触达信息的定性判断子项,例如是否配合尽职调查、联系方式是否有效等,完成初评工作。

其次,为实现高效合规,金融机构可依据客户不同风险等级设置不同流程。对于低风险客户可通过系统初评结果后,由分支机构/业务部门人员/合规经理(具体设置由内控制度确定)进行人工一级复核;高风险客户可通过系统初评后,业务人员进行复评,最终由部门高管或合规管理部门进行审定。另外,若系统初评结果与复评人员评判标准不一致时,则可由部门高管或合规管理部门进行审定。

1.《指引》中关于“金融机构应确保客户风险评估工作流程具有可稽核性或可追溯性。” 即金融机构应保证系统完整记录每个客户每条风险等级划分工作。

在多年反洗钱系统建设服务中发现系统使用很容易忽略的细节。例如,一位初次建立业务关系的客户,复评人员在10工作日内尚未完成新客户评级确认时,客户经理在前端业务系统中又对该客户的重要信息发生了变更。根据《指引》要求“当客户变更重要身份信息……应考虑重新评定客户风险等级”,反洗钱系统自动触发对该客户的重新评级,但此时新客户评级工作流程处于进行中,造成同一客户两条评级任务均出现在待办项,甚至因客户信息变更导致新客户初次评级的审核信息出现评分矛盾。这种情况下,应增加系统控制要求复评人员先完成新客户评级的工作流程后,再进行重要信息变更的重新评级,避免造成流程的不完整以及不可追溯。

类似情况还有当客户定期评级在到期前15日启动系统初评后,尚未完成复评确认结果时,业务系统出现了客户重要信息变更,触发了反洗钱系统重新评级,系统应同样原则处理。

2.客户风险等级划分工作的信息基础来源于客户尽职调查,客户信息的多寡和质量高低直接影响风险等级划分的准确性。同样,交易信息也是客户风险等级划分模型中需要重点考虑的因素,客户的交易方式、交易金额、交易习惯等与其身份信息的一致性应考虑进入客户风险等级评定过程中。如出现可疑交易的情况也应对客户风险等级产生直接的影响。

因此,反洗钱系统初评应充分整合客户尽职调查、账户交易统计信息、大额可疑报告、名单监控等模块,使客户信息在不同要素间交互影响,真实反映客户洗钱风险水平。

综上所述:金融行业反洗钱义务机构在制定客户洗钱风险等级划分工作流程时,应首先从顶层设计的角度考虑公司洗钱风险管理模式,然后制定内控制度,定义适合本机构的等级划分工作流程并设计对公、对私评级模型(定量指标为主,结合定性指标),开发反洗钱系统评级功能,注意细节问题,利用科技手段规范行为、提高工作准确有效性,确保留痕可追溯。

【捷软反洗钱】自2008年起,深耕反洗钱领域,提供反洗钱系统建设、咨询和培训服务。捷软世纪将与金融机构共同砥砺前行,欢迎反洗钱从业人员加入反洗钱专业群进行交流!(入群请加管理员微信:15611184130)

关注公众号获取更多优质内容